Al hablar de la gestión valor o “value investing” no podemos hacerlo sin nombrar a Benjamin Graham y David Dodd, padres de esta filosofía de inversión que empezaron a desarrollar en la Columbia Business School en 1928 y que la dejarían plasmada en su libro “Análisis de Valores” (“Security Analysis”). Sin embargo, esta parte es menos conocida, ya que se ha popularizado en tiempos más recientes por el famoso inversor Warren Buffet, fiel discípulo de Graham.

Y, ¿en qué se basa esta filosofía? Pues en la adquisición de valores de calidad a un precio inferior de su valor intrínseco o real. La diferencia entre el precio de cotización de un valor y su valor intrínseco es lo que Graham definió como margen de seguridad, concepto fundamental del “value investing”.

Lo que se podría decir, comprar bueno y barato. Parece sencillo, sin embargo, cuando se analizan fondos que siguen la misma filosofía no siempre se encuentran resultados positivos. Es muy importante en este caso el análisis fundamental que determina el precio real. Se realiza descontando al tiempo presente los flujos futuros de ventas, beneficios y dividendos. Al hacerlo, el analista ya estima unos flujos y una tasa de descuento que no son fijos y que pueden desviarse de la estimación fácilmente. También es preciso tener cautela en este tipo de estrategia con lo que se conoce como “value trap”: cuando un valor/compañía aparenta cotizar a bajas valoraciones pero no hay ningún catalizador que lo impulse a recuperarse, bien porque hay algún dato que se escapa o bien porque el resto del mercado no reconoce ese potencial.

Una vez sentadas las bases sobre la inversión valor, nos llama la atención la aparición de diferentes fondos que se erigen como seguidores de esta filosofía en los últimos tiempos en el mercado español. Si históricamente se conocía la gestora Bestinver, con Francisco García Paramés como principal gestor, pionera en seguir esta estrategia en España, la salida de este y parte de su equipo en 2014 ha dado lugar a nuevas gestoras igualmente autodenominadas “value” como: Azvalor Asset Management, Cobas Asset Management o Magallanes Value Investors, entre otras.

Estos fondos, cuentan con ciertas características comunes, como que suelen mantener carteras concentradas en pocos valores ampliando el horizonte de inversión a largo plazo para dar margen a que las inversiones puedan madurarse. Los sectores en los que se suele encontrar este tipo de compañías, con excepciones, suelen ser estables, maduros, recurrentes, con mayor visibilidad de resultados, altas barreras de entrada pero con menores crecimientos en ventas que el resto del mercado. Las compañías van destinando gran parte de los beneficios a dividendos (“payout” superior al 40%) a medida que las inversiones ya están desarrolladas. Por el contrario, el potencial de crecimiento de los mercados de las empresas valor es limitado, salvo excepciones.

A continuación nos dedicamos a analizar en profundidad los principales fondos de las gestoras mencionadas, tanto aquellos que se centran en el mercado ibérico (España y Portugal) como los que invierten en el ámbito europeo o con sesgo de la cartera fuerte hacia Europa.

| Fondo | Fecha de inicio | Gestor | Tamaño del fondo | Índice de referencia |

|---|---|---|---|---|

| Magallanes European Equity P FI | 09/02/2015 | Iván Martín Aránguez | 541.785.447 | MSCI Europe NR EUR |

| Azvalor International FI | 23/01/2015 | Equipo | 888.304.730 | MSCI Europe NR EUR |

| Bestifond FI | 13/01/1993 | Equipo | 1.664.717.999 | MSCI World Net Total Return |

| Cobas Selección FI | 14/10/2016 | Francisco García Paramé | 683.702.867 | MSCI Europet Total Return (Net) |

| Magallanes Iberian Equity P FI | 09/01/2015 | Iván Martín Aránguez | 178.307.970 | BME IBEX 35 PR EUR 80% + PSI 20 20% |

| Azvalor Iberia FI | 23/10/2015 | Equipo | 92.377.368 | IGBM 85% + PSI 20 TR EUR 15% |

| Bestinver Bolsa FI | 29/06/1994 | Ricardo Cañete | 238.390.859 | IGBM 80% + PSI 20 20% |

| Cobas Iberia FI | 03/03/2017 | Francisco García Paramé | 49.887.331 | IGBM 80% + PSI 20 TR EUR 20% |

En la siguiente tabla analizamos el grado de diversificación o concentración. En el caso de los fondos europeos, las 10 primeras posiciones son, como mínimo, del 30%, lo que empieza a considerarse concentrado. Destacan Magallanes European Equity o Azvalor, con 43 y 46 valores en cartera, respectivamente, y donde sólo 10 valores suponen prácticamente la mitad de la cartera. Esto se puede medir mejor en términos relativos, si tenemos en cuenta que su índice de referencia, el MSCI Europe, está compuesto por cerca de 440 valores. Este grado de concentración aumenta considerablemente si nos fijamos en los fondos ibéricos. Se trata de fondos de convicción, que cuentan sólo con las mejores ideas de sus gestores, pero esto debe conocerlo el inversor ya que cualquier evento en cualquier compañía puede afectar fuertemente al resultado general del fondo.

| Fondo | % 10 primeras posiciones | Número de valores en cartera |

|---|---|---|

| Magallanes European Equity P FI | 43,47 | 43 |

| Azvalor International FI | 58,36 | 46 |

| Bestifond FI | 32,57 | 98 |

| Cobas Selección FI | 41,85 | 74 |

| Cobas Values SICAV | 39,47 | 73 |

| Magallanes Iberian Equity P FI | 50,57 | 31 |

| Azvalor Iberia FI | 67,37 | 25 |

| Bestinver Bolsa FI | 45,04 | 34 |

| Cobas Iberia FI | 60,72 | 36 |

En la siguiente tabla podemos ver numéricamente estos resultados, donde la media de capitalización de los fondos es inferior a la del índice europeo.

En las siguientes columnas vemos si realmente estos fondos invierten en compañías baratas. A nivel de PER (relación de precio entre beneficios), podemos ver como prácticamente todos se encuentran en niveles inferiores al índice de referencia. Lo mismo podemos observar si nos fijamos en la relación de precio frente al valor en libros de los valores. En cuanto a precio frente a las ventas, podemos ver como todos los fondos cuentan con un ratio ampliamente inferior, es decir, más barato, que el índice de referencia. Por lo que cumplen con los principios del value.

| Fondo | Capitalización del mercado media |

Precio / Beneficios |

Precio / Valor en libros |

Precio / Ventas |

|---|---|---|---|---|

| Benchmark: MSCI Europe NR Eur | 46.613 | 17,16 | 1,75 | 1,20 |

| Magallanes European Equity P FI | 4.960 | 11,63 | 1,04 | 0,51 |

| Azvalor International FI | 2.678 | 18,74 | 0,95 | 0,62 |

| Bestifond FI | 7.146 | 14,62 | 1,22 | 0,87 |

| Cobas Selección FI | 1.297 | 11,77 | 0,61 | 0,30 |

| Magallanes Iberian Equity P FI | 3.343 | 13,72 | 1,44 | 0,66 |

| Azvalor Iberia FI | 1.222 | 8,65 | 1,32 | 0,46 |

| Bestinver Bolsa FI | 2.840 | 13,53 | 1,23 | 0,84 |

| Cobas Iberia FI | 940 | 8,36 | 0,92 | 0,47 |

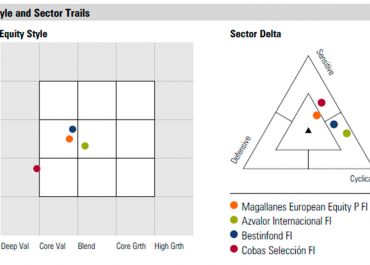

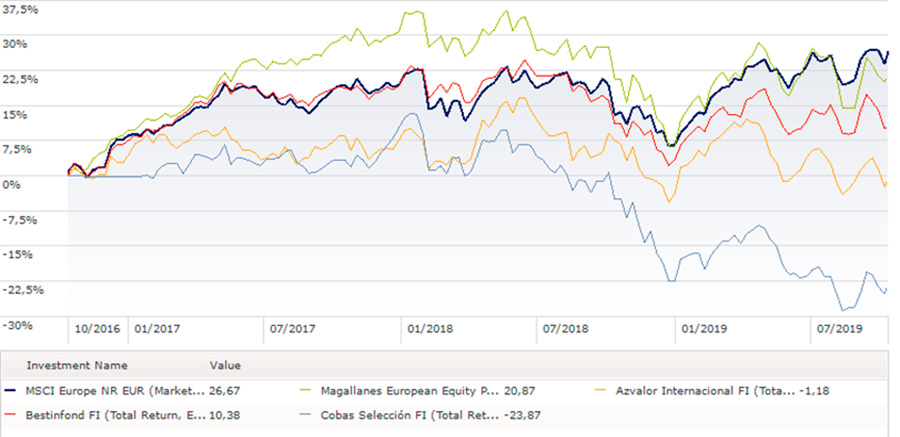

Finalmente, analizamos en un gráfico los resultados de estos fondos. Para los fondos europeos, vemos como destaca Cobas Selección por sus malos resultados frente a los competidores y frente al índice de referencia. Esto se debe a lo que comentábamos de la concentración. En 2018, el fondo tenía en cartera la compañía Arytza (el fabricante de los panecillos de Burger King y McDonald’s). Era su principal posición, y la compañía revisó dos veces la previsión de beneficios a la baja que le hizo caer en bolsa fuertemente. Esto lastró la cotización del fondo más allá de las caídas que vimos de por sí en el mercado y este año la compañía ha vuelto a revisar beneficios a la baja. Sigue en la cartera de Cobas.

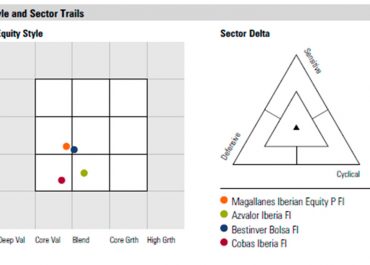

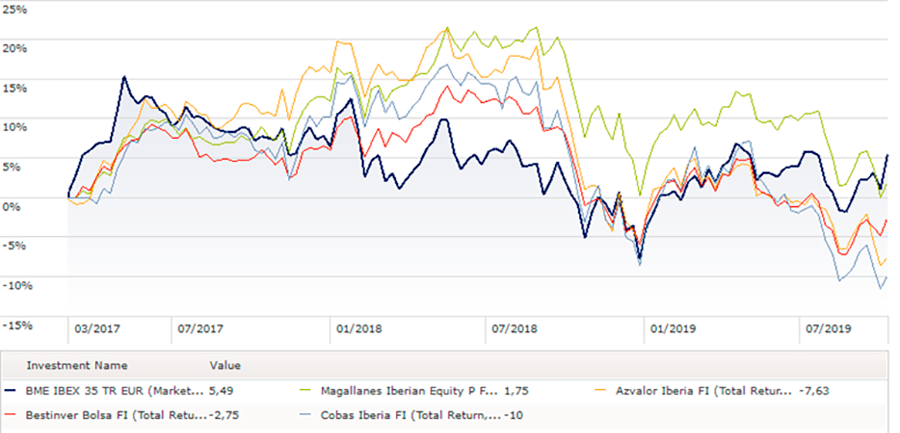

En el caso de los fondos que invierten en el mercado español y portugués, podemos ver cómo sacaban fuertes diferencias frente al índice en hasta septiembre de 2018. A final de año las mayores caídas hicieron que perdieran esa diferencia y acabaran al nivel del índice español prácticamente todos los fondos.

Por tanto, consideramos el value como una gran filosofía de inversión para obtener buenos resultados a muy largo plazo, pero debemos tener muy presentes los riesgos inherentes a cualquier inversión en fondos de renta variable: el riesgo de mercado, el riesgo de iliquidez y el de concentración, entre otros.