¿Para qué se utilizan las Stablecoins? ¿Cómo se mantienen estables?

Al estar basadas en la cadena de bloques permite a los poseedores de las monedas estables aprovechar numerosas oportunidades como prestarlas a tasas mejores que las que se ofrecen en el sistema financiero tradicional u obtener préstamos respaldados por criptomonedas en el espacio de las finanzas descentralizadas (DeFi). Si bien las monedas estables pueden obtener rendimientos más altos que los productos de ahorro tradicionales, es crucial destacar que las mismas no brindan ningún seguro respaldado por el gobierno, como el Fondo de Garantía de Depósitos[1].

Las monedas estables se han emitido en diferentes redes de cadena de bloques que admiten contratos inteligentes y se utilizan ampliamente en todo el espacio DeFi y en los exchanges. Las redes de cadena de bloques que admiten contratos inteligentes permiten que se construyan intercambios descentralizados (DEX, por sus siglas en inglés) sobre ellas.

Estos intercambios descentralizados son mercados donde las transacciones se realizan directamente entre agentes.

Las monedas estables también se pueden utilizar para pagar salarios en criptomonedas, ya que abaratan el movimiento de dinero a través de las fronteras. Solo se debe pagar una tarifa de transacción para mover fondos en la cadena de bloques. Además, las transacciones transfronterizas se liquidan más rápido en este sistema, tardando entre unos segundos y una hora, dependiendo de numerosos factores. Entre estos factores podemos incluir:

- El tipo de red que se utiliza.

- La congestión de la red.

- El monto pagado en concepto de tarifas.

- La complejidad de la transacción.

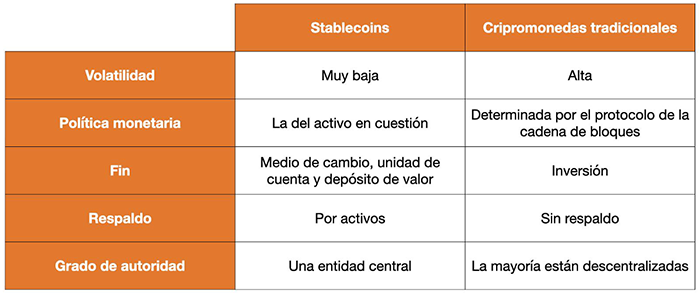

Si bien las criptomonedas tradicionales no tienen un precio fijo y pueden variar mucho, la baja volatilidad de estas criptomonedas estables ayudó a los inversores a mantener sus fondos en la cadena de bloques mientras reducían riesgo.

Tabla 1. Diferencia entre monedas estables y criptomonedas tradicionales. Fuente: elaboración propia.

¿Cómo se mantienen estables?

Las monedas fiduciarias emitidas por el gobierno se mantienen estables a través de los instrumentos de la política monetaria por parte de los bancos centrales que aseguran que los precios de las monedas se mantengan relativamente estables. Las monedas estables, al estar respaldadas por las monedas fiduciarias, aprovechan la estabilidad proporcionada por los bancos centrales y el gobierno para crear reservas en monedas fiduciarias respaldadas por el gobierno, como el euro o el dólar estadounidense.

Para monetizar las reservas de monedas estables, algunos de los fondos que respaldan las mismas se asignan valores de renta fija, como deuda corporativa a corto plazo y obligaciones de deuda respaldadas por el gobierno que garantizan que los fondos siguen siendo canjeables y respaldados adecuadamente.

Las monedas estables se mantienen a través de algunos mecanismos básicos, que incluyen commodities y el respaldo de algoritmos:

Monedas estables respaldadas por monedas fiduciarias (Fiat-backed stablecoins).

Las monedas estables respaldadas por monedas fiduciarias mantienen reservas en monedas fiduciarias como el euro o el dólar. Por cada token en circulación, las monedas estables con respaldo fiduciario a menudo tienen la moneda fiduciaria como respaldo, ya sea en efectivo o equivalentes de efectivo.

Las reservas de monedas estables son mantenidas por entidades centrales que auditan regularmente los fondos y trabajan con los reguladores para garantizar que las entidades que mantienen las reservas lo sigan haciendo. Esto significa que para comprar estas monedas estables directamente a los emisores, los usuarios deben pasar por controles, como antilavado de dinero, similares a los que se usan en exchanges. Estos procesos implican la recopilación de información personal de los usuarios, incluida una copia de su documento de identificación emitido por el gobierno.

Una vez en circulación, cualquier persona puede enviar y recibir monedas estables, aunque la entidad central que las emite puede tener la facultad de congelar fondos en las direcciones. Por ejemplo, las monedas estables ya se han congelado en algunos casos cuando los emisores ayudaron a las fuerzas del orden público en sus investigaciones o intentaron recuperar fondos del pasado[2]:

Imagen 1. Titular del portal zephyrnet.com. Fuente: zephyrnet.com (enlace).

Monedas estables respaldadas por criptomonedas (cryptocurrency-backed stablecoins).

Las monedas estables respaldadas respaldadas por criptomonedas son aquellas que, como el propio nombre indica, tienen como respaldo otra criptomoneda. Se pueden emitir monedas estables respaldadas por criptomonedas para seguir la cotización de las criptomonedas a las que respaldan o seguir la cotización de una moneda fiduciaria.

Se puede emitir una moneda estable con respaldo criptográfico para lanzar un activo en una cadena de bloques diferente. Por ejemplo, Wrapped Bitcoin (WBTC) es una moneda estable respaldada por Bitcoin (1:1) emitida en la cadena de bloques Ethereum (ETH). En este caso, la ventaja reside que en vez de ejecutar dos nodos separados para las redes BTC y ETH, pueden soportar las operaciones de WBTC con un sólo nodo ETH.

Imagen 2. Gráfico de Wrapped Bitcoin a USD (21/03/2022). Fuente: coinmarketcap.com (enlace).

Alternativamente, las monedas estables respaldadas por criptomonedas pueden seguir el valor de una moneda fiduciaria a través de mecanismos de equilibrio en la cadena de bloques, que utilizan el respaldo de monedas estables para garantizar la estabilidad de precios. En estos casos, las monedas estables están sobrecolateralizadas para garantizar que puedan mantener su paridad incluso durante periodos de alta volatilidad en el mercado.

Debido a la naturaleza volátil de las criptomonedas, estas monedas deben compensarse en exceso para poder ser garantizadas, por ejemplo:

- Una moneda con respaldo criptográfico es Dai de MarkerDAO y, a pesar de ser equivalente a 1 dólar, está respaldada por un conjunto de criptomonedas, normalmente se suele respaldar con ETH. Es, básicamente, un préstamo con la garantía en otra criptomoneda.

- Digamos que queremos comprar Dai con un colateral de 1.000$ en ETH. Compramos 500 Dai a préstamo que son 500$ (1$ por cada Dai). Si queremos cerrar la posición, debo de devolver esos 500 Dai.

- No puedo pedir a préstamo más de lo que el sistema me permite, normalmente el 60%, como máximo, en nuestro caso podríamos adquirir 600 Dai a préstamo. Si el precio del ETH baja, entonces podré endeudarme menos y tendré que devolver algunos Dai. Si, por el contrario, el precio del ETH sube tendré más margen para endeudarme y comprar más Dai a préstamo.

- Si Dai baja de 1$, digamos que baja a 0,99$, entonces puedo comprar Dai con un descuento del 1%. Si pedí un préstamo de 500 Dai (500$), después compré 500 monedas para devolverlas con descuento a 495$ (0,99 $ x 500 Dai = 495$), pago mi préstamo y he ganado 5$ de ETH. De esta manera, el precio vuelve a oscilar a 1$.

Imagen 3. Gráfico de Dai a USD (22/03/2022). Fuente: coinmarketcap.com (enlace).

Estas son una versión más descentralizada de las monedas estables respaldadas por moneda fiduciaria, ya que pueden crearse mediante el uso de contratos inteligentes automatizados sin que ninguna entidad central las emita.

Monedas estables respaldadas por materias primas (commodity-backed stablecoins).

Las monedas estables respaldadas por materias primas son, esencialmente, representaciones de materias primas basadas en la cadena de bloques y están respaldadas por reservas mantenidas por una entidad central.

Los activos físicos, como los metales preciosos, el petróleo y los bienes inmuebles, se utilizan para respaldar monedas estables respaldadas por materias primas. El oro es la materia prima que más se utiliza como respaldo, sin embargo, es necesario que estos activos pueden fluctuar y, por lo tanto, el precio.

Estas monedas facilitan la inversión en activos que de otro modo estarían fuera del alcance a nivel local como, por ejemplo, obtener un lingote de oro y ubicarlo en un lugar seguro, puesto que es difícil y tiene un coste alto, en función de donde nos encontremos. Como resultado, poseer activos tangibles como el oro y la plata no siempre es una opción viable. Sin embargo, las monedas estables respaldadas por commodities también son útiles para aquellos que desean intercambiar tokens por efectivo u obtener la custodia del activo tokenizado subyacente.

Imagen 4. Gráfico de PAX Gold a dólares estadounidenses (23/03/2022). Fuente: coinmarketcap.com (enlace).

El objetivo principal detrás de Pax Gold es hacer que el oro sea más comerciable, ya que el producto físico no es fácilmente divisible ni flexible en términos de transporte. Es por eso que Paxos Standard decidió crear una criptomoneda completamente respaldada por oro (Imagen 4). Según el documento técnico oficial, Pax Gold se creó para permitir a los inversores comprar cantidades indefinidamente pequeñas de oro a través de la criptomoneda, eliminando así prácticamente los límites mínimos de compra de la materia prima.

Monedas estables algorítmicas o híbridas (algorithmic or hybrid stablecoins).

Las monedas estables algorítmicas o híbridas son aquellas que se basan en un algoritmo complejo para mantener sus precios estables, equilibrando de manera efectiva los fondos retenidos en la cadena de bloques a través de contratos inteligentes con la oferta y la demanda para mantener la estabilidad de precios.

Las monedas estables algorítmicas funcionan como verdaderos bancos centrales, defendiendo la paridad de su moneda en el mercado. Cuando el precio de la moneda estable supera la paridad, se emiten más monedas y cuando el precio baja de la paridad se “queman” más monedas. Así se mantiene la paridad.

Algunas de estas monedas son conocidas por perder su paridad durante el black swan (cisne negro) o eventos inesperados porque la volatilidad del mercado se dispara debido a la falta de colateralización necesaria. Un sistema algorítmico de moneda estable reducirá la cantidad de tokens en circulación cuando el precio de mercado caiga por debajo del precio de la moneda fiduciaria. Por el contrario, si el precio del token excede el de la moneda fiduciaria que representa, se emiten nuevos tokens para reducir el precio de la moneda estable.

Monedas estables no colateralizadas o de estilo “señoreaje” (Non-collateralized or seigniorage-style stablecoins).

Estas monedas sin garantía o de estilo “señoreaje”[3] son similares a las monedas estables respaldadas algorítmicamente, pero no tienen reservas en los contratos inteligentes. En cambio, las monedas estables de estilo señoreaje se basan en procesos complejos destinados a ajustar el suministro circulante de sus monedas en respuesta a la oferta y a la demanda.

Destruyen e inflan el suministro en la cadena de bloques para mantener su paridad pero, a diferencia de otras monedas, no se utilizan garantías para acuñar estas monedas estables ya que están “autogarantizadas”. Por ejemplo, supongamos que el valor de la moneda estable Edufinet es de 1€. La bajada del precio a 0,70€ muestra que hay más oferta que demanda de una moneda estable. El algoritmo compra la moneda Edufinet con señoreaje, lo que reduce la oferta y hace que el precio vuelva a subir a 1€.Si el precio se mantiene por debajo de 1€ y no hay suficientes beneficios para comprar más monedas, se emiten acciones de señoreaje, lo que significa que los usuarios están invirtiendo en la expansión del suministro de monedas estables no garantizadas. Por otro lado, si el precio de una moneda estable sube por encima de 1€, el algoritmo genera más tokens, aumentando la oferta hasta que el precio cae por debajo de 1€. Las ganancias se refieren a “señoreaje”.

Hasta aquí la segunda parte de este conjunto de artículos sobre las monedas estables, en la última parte hablaremos de “¿Cuáles son las ventajas y las desventajas de las Stablecoins?

Atribución: Psd de Negocios creado por jcomp – www.freepik.es

[1] Para más información pulse en el siguiente enlace.

[2] Información: enlace.

[3] Para más información sobre este término puede acceder al siguiente enlace.