Leía no hace mucho a un inversor afirmar que su “fórmula mágica” era bien sencilla: salud, diversificación e interés compuesto. No le falta razón.

Ciñéndonos al segundo ingrediente de la fórmula, la diversificación referida a las inversiones financieras es un concepto relativamente simple. A grandes rasgos consiste en “no poner todos los huevos en la misma cesta”, como dirían nuestros abuelos.

Cuando se habla de las bondades de este concepto, en la mayoría de los casos hacen referencia a las siguientes clases de diversificación:

- Diversificación de activos (renta variable, renta fija, sector inmobiliario, etc.).

- Diversificación por sectores (cíclicas, farmacéuticas, constructoras, bancos, “retail”, ¡automóviles, robótica, tecnológicas, etc.).

- Diversificación geográfica (Europa, USA, emergentes, etc.).

Todas estas clases de diversificaciones (y/o la suma de ellas) buscan el mismo objetivo: minimizar la volatilidad de la cartera del inversor.

Pues bien, dicho lo anterior, es el momento de anunciar y poner de relieve que, en este artículo, no vamos a hablar de las anteriores clases de diversificaciones de activos financieros -sobre las que ya existe sobrada literatura- sino sobre otro tipo de diversificación, no tan manida ni comentada, pero, en mi opinión, igual de importante o más que las anteriores: la diversificación temporal.

Veamos:

¿En qué consiste la diversificación temporal? Muy sencillo: Se trata de ir espaciando en el tiempo la compra de activos financieros.

¿Por qué es importante la diversificación temporal? Hoy en día tenemos la suerte de contar con una de las mentes más privilegiada (y seguramente infravalorada) que he conocido. No es otro que Charlie Munger. Para aquellos que no hayan tenido la suerte de conocerlo (sugiero que no tarden en hacerlo), Charlie Munger es un “joven” inversor de solamente 96 años, el cual, injustamente en mi opinión, es conocido solamente -y sobre todo- por ser el socio de Warren Buffett.

Munger se caracteriza por ser un gran pensador y utilizar el uso de modelos mentales para la toma de decisiones tanto personales como en las relativas a negocios e inversión. Muy concretamente, se centra en evitar cometer errores. De hecho, ante cualquier toma de decisiones siempre se dice lo mismo: “Buena parte del éxito en la vida y en los negocios proviene de saber lo que quieres evitar: muerte prematura, un matrimonio fallido, etc.” Cuando sepas en que no quieres convertirte, o que situaciones no quieres que se presenten en tu vida, sabrás que actuaciones debes llevar a cabo para evitarlo.

Munger se caracteriza por ser un gran pensador y utilizar el uso de modelos mentales para la toma de decisiones tanto personales como en las relativas a negocios e inversión. Muy concretamente, se centra en evitar cometer errores. De hecho, ante cualquier toma de decisiones siempre se dice lo mismo: “Buena parte del éxito en la vida y en los negocios proviene de saber lo que quieres evitar: muerte prematura, un matrimonio fallido, etc.” Cuando sepas en que no quieres convertirte, o que situaciones no quieres que se presenten en tu vida, sabrás que actuaciones debes llevar a cabo para evitarlo.

Extrapolemos este ejercicio mental a la diversificación temporal. ¿Qué situación querrá evitar un ahorrador/inversor a toda costa? La respuesta es simple: “Sufrir una pérdida importante en sus inversiones”.

Ahora que hemos identificado claramente qué situación queremos evitar como ahorradores o inversores, vamos a buscar las herramientas para evitarlo.

Fijémonos en el siguiente gráfico que representa el mercado financiero más representativo a nivel mundial, el SP 500, en los últimos 5 años:

Estas situaciones a evitar que estamos comentando las hubieran sufrido quienes hubieran invertido en los puntos identificados con el círculo rojo. Dichos puntos se corresponden con eventos tales como la victoria de Trump en las elecciones de 2016, el Brexit (aunque este con efectos menos pronunciados en el mercado americano), la guerra comercial entre EEUU y China o, recientemente, laCOVID-19. Estos sucesos tienen como denominador común que, con evidentes matices, ninguno de ellos era previsible.

Siguiendo el hilo conductor conceptual expuesto, lo que tendría que evitar por tanto el ahorrador sería invertir en momentos de existencia de sucesos imprevisibles. Pero, ¿esto es posible?

Para responder a esta cuestión, sobre los sucesos imprevisibles, no hay nadie mejor a quien recurrir que al investigador estadounidense de origen libanés Nassim Nicholas Taleb.

Taleb, en “El cisne negro” -una de sus principales obras- estudia aquellos sucesos que, al contrario de lo que pudiera parecernos, ocurren con más frecuencia de lo previsto, apareciendo sin que existieran indicios previos. Estos sucesos o eventos son denominados “cisnes negros” y se caracterizan por contar con tres rasgos principales:

Taleb, en “El cisne negro” -una de sus principales obras- estudia aquellos sucesos que, al contrario de lo que pudiera parecernos, ocurren con más frecuencia de lo previsto, apareciendo sin que existieran indicios previos. Estos sucesos o eventos son denominados “cisnes negros” y se caracterizan por contar con tres rasgos principales:

- Son completamente inesperados. No existían indicios previos que nos hicieran pensar que podían ocurrir.

- Tienen un gran impacto.

- Generan explicaciones “a posteriori”. El ser humano, como engañoso bálsamo ante estos sucesos, busca argumentos que expliquen lo sucedido, como mecanismo de autodefensa para evitar (estérilmente) que vuelvan a suceder.

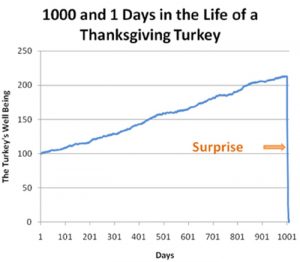

Otra analogía clásica que utiliza el filósofo libanés para explicar que, tanto en el comportamiento humano como en la toma de decisiones financieras, debemos ser conscientes de que no podemos luchar contra los sucesos imprevisibles, sino adaptarnos a ellos, es la del “Pavo de Acción de Gracias”.

Si uno “piensa” como un pavo de acción de gracias, sus días son magníficos: descansan y son alimentados por su criador y así durante mucho tiempo. Hasta que llega un día concreto en el que, sin sospecharlo, le sacrifican. Si eres un pavo y has pasado mil días tranquilo, ¿cómo vas a esperar este desenlace?

Con ello, Taleb nos responde a la cuestión que planteábamos anteriormente. Estos sucesos son imposibles de predecir. Recomienda sin embargo que no sucumbamos al miedo, y aceptemos que la vida es cambio y sorpresa constante, sugiriendo que busquemos las herramientas para saber navegar entre las tempestades y cambios que nos depare la vida.

Regresemos a la inversión. Una vez que somos conscientes que no podemos predecir la aparición de sucesos que afecten negativamente a nuestras inversiones, cabe preguntarse nuevamente acerca de lo que debe hacer un ahorrador para evitar tener pérdidas importantes.

Para dar respuesta a la cuestión principal que nos atañe, lo primero que debemos hacer es diferenciar entre aquello que sí y aquello que no depende de nosotros (los comentados anteriormente)

No depende, por tanto, de la habilidad del ahorrador/inversor predecir cuándo es el momento óptimo para invertir. Ni siquiera depende de la habilidad del asesor en el que pueda delegar sus inversiones. Saber cuándo es el momento ideal para entrar en el mercado o para salirse (lo que viene a denominarse hacer “market timing”) es algo harto complicado, sujeto a múltiples variables (muchas impredecibles como hemos visto).

Como no podemos saber cuándo es el momento ideal, debemos optar por realizar una estrategia que sí dependa de nosotros. Y es ahí donde implementamos la diversificación temporal. En concreto, buscamos tener un plan de inversiones prefijado e ir realizando compras/aportaciones en los momentos temporales indicados en dicho plan, sin importar el ruido de fondo que haya en cada momento.

Según esto, habrá inversores que, en función sus ingresos y capacidad de ahorro, puedan invertir de forma mensual, trimestral o anual. Se trata de destinar a su cartera siempre una misma cantidad fija en esos periodos de tiempo, evitando la tentación de querer acertar si el momento de mercado es el adecuado o no.

Volvamos al gráfico expuesto anteriormente del comportamiento en los últimos 5 años del SP 500.

Ahora, con la implementación de la diversificación temporal, realizaremos compras espaciadas en el tiempo, con la misma periodicidad, y las señalaremos con puntos negros. Estas compras se realizan siguiendo una estrategia preestablecida, sin importarnos los sucesos externos que estén ocurriendo en ese momento. De esta forma hemos conseguido neutralizar los efectos perversos de los sucesos aleatorios (nos hemos adaptado, como diría Taleb). La línea verde sería la media de nuestras posiciones, consiguiendo el objetivo preestablecido.

Con este planteamiento, además, eludimos caer en unos de los principales errores psicológicos de cualquier inversor en bolsa: comprar cuando los mercados suben y no hacerlo cuando bajan. Y es que, siguiendo metodología expuesta, hubiéramos comprado en pleno Brexit, tras las elecciones estadounidenses que culminaron con Trump como presidente en 2016, o, sin ir más lejos, durante los confinamientos por el COVID en abril/mayo de este año, cuando los mercados parecían vaticinar el fin del mundo. En definitiva, hubiéramos invertido siguiendo el plan cuando nuestro sentido común nos hubiera sugerido quedarnos al margen ante las grandes turbulencias del mercado. Cualquiera de estas compras hubiera sido excelente.

Una de las principales pruebas de la utilidad de esta diversificación la tenemos en un producto similar en “sus tripas” al fondo de inversión: los planes de pensiones. En mi día a día veo muchos partícipes que, llegada su edad de jubilación, deciden rescatar su plan de pensiones. En la gran mayoría de los casos (por no decir la totalidad), vemos que aquellos partícipes que han tenido su plan de pensiones durante un plazo 15 años en adelante, con aportaciones mensuales, cuando lo rescatan, el mismo lleva acumulado una importante rentabilidad. Ese plan de pensiones ha pasado por la caída de Lehman Brothers, por la crisis de Chipre y Grecia, por el Brexit, por Trump, e incluso por la pandemia provocada por la COVID-19 etc., pero el partícipe no ha sido consciente de ello, y ha mantenido su estrategia preestablecida intacta: ha continuado con sus aportaciones periódicas.

Esta estrategia de diversificación responde subyacentemente a otro eterno debate que de forma periódica salta a la palestra en la comunidad inversora: ¿debo estar siempre invertido o debo guardar algo de liquidez? En este mundo no hay verdades absolutas, ni todo es blanco o negro, sino que, parte de su riqueza, es que cada uno dentro de una misma estrategia, puede tener sus propias formas de interpretarla. Para mí, que defiendo la utilidad de la estrategia de diversificación temporal, la respuesta es que debo estar siempre invirtiendo según mi plan preestablecido, por lo que no debo mantener liquidez. Otra cuestión sería si de repente, vía premio de lotería o herencia, recibiera una importante suma de dinero, donde sería necesario un análisis distinto por su excepcionalidad.

Habría otras cuestiones que plantearse para profundizar en este concepto de diversificación, como, por ejemplo, si es compatible con la gestión activa o es exclusiva de la pasiva, o si, como defienden algunos, sería conveniente incrementar las aportaciones en épocas bajistas. Dejaremos esas cuestiones para otro artículo, aplicando también la diversificación temporal, esta vez de contenidos.