La determinación de una cartera óptima de inversión es fundamental para cualquier persona o empresa que desee operar en los mercados financieros. A través de la gestión de riesgos financieros, los inversores pueden reducir el riesgo asociado a sus inversiones, proteger su capital y obtener mejores resultados a largo plazo.

Existen múltiples factores externos que pueden afectar negativamente a la rentabilidad de nuestra cartera de inversión. Estos factores comprenden un riesgo sistemático que afecta de forma directa a los mercados, y que no podemos eliminar completamente. Comprenden desde el impacto de datos macroeconómicos en una economía a riesgos de crédito y liquidez asociados al sistema bancario, sin olvidar la subida descontrolada de los precios, el denominado “comportamientos de rebaño”, e incluso la aparición de “cisnes negros” o eventos no esperados en una economía (pandemias, guerras, etc.). Todos estos factores afectan directamente al mercado y son difícilmente controlables, aunque sí podemos reducir su impacto a través de la determinación de una buena cartera de inversión o porfolio.

Otro de los riesgos que puede afectar a nuestra cartera es el riesgo no sistemático, también conocido por específico o diversificable, que no viene dado por el mercado, sino por el activo financiero en sí. Este puede venir determinado por muchos factores, pero, si hablamos de una empresa, correspondería a los datos que afectan a la misma, como pueden ser el balance de empresa, la cuenta de resultados, perspectivas futuras e inversiones en proyectos novedosos, apalancamiento financiero, etc.

Una herramienta útil para mitigar los riesgos asociados a nuestro porfolio es la determinación de un modelo de valoración de activos financieros (CAPM1, por sus siglas en inglés).

Este modelo fue desarrollado en la década de 1960 por John Lintner, Jan Mossin y William Sharpe, siendo este último premiado con el Premio Nobel de Economía en 1990 por su trabajo en la teoría de carteras y por la introducción al modelo CAPM.

Parte de una serie de premisas:

- Es un modelo estático, es decir, los inversores toman en consideración un periodo de tiempo determinado, en este caso, supongamos un año.

- Todos los inversores poseen la misma información y atienden a un riesgo sistemático.

- El mercado es eficiente y perfectamente competitivo. Esto quiere decir que los inversores son racionales y aversos al riesgo.

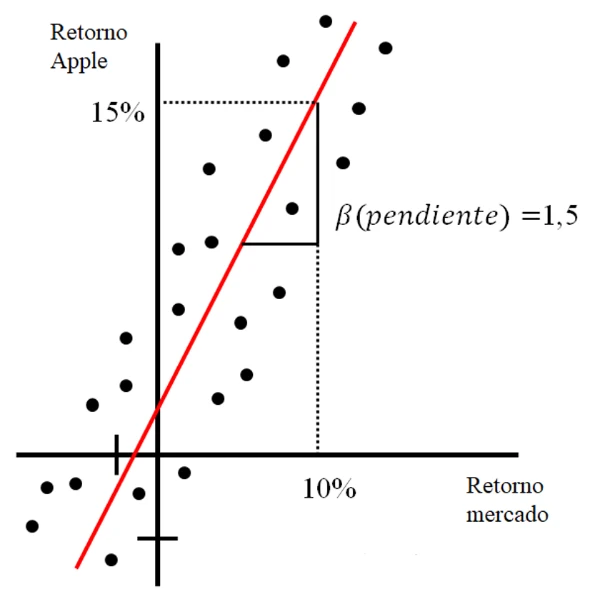

El modelo establece la relación entre la rentabilidad esperada de un activo financiero y la rentabilidad del mercado en el que cotiza, teniendo en cuenta los riesgos que hemos comentado anteriormente: sistemático y no sistemático. Para que lo entendamos mejor vamos a suponer el siguiente gráfico:

La pendiente de la recta determina el coeficiente “beta” que mide el riesgo que posee el activo financiero, siendo , un activo de mayor riesgo. Como podemos observar, la compañía que hemos puesto de ejemplo reacciona más fuerte que el mercado, al tener un beta elevado. En este caso, si el mercado se desenvuelve de forma favorable, el título que poseemos lo hará en mayor medida, por lo que el retorno será mayor. Sin embargo, si tomamos el ejemplo contrario, un mal desempeño del mercado, supondría un rendimiento negativo del activo aún mayor.

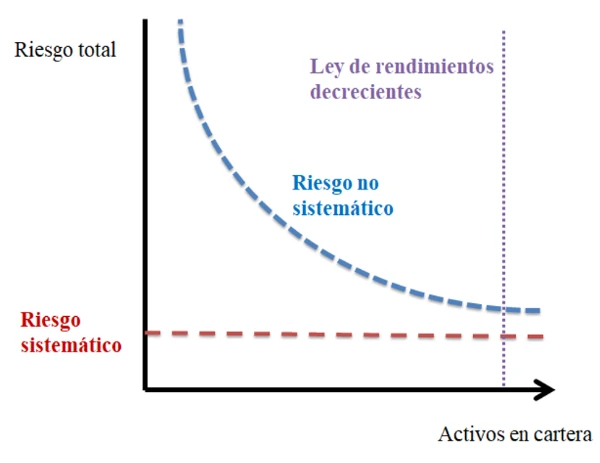

Bajo este supuesto, el agente debe establecer relaciones entre la rentabilidad y el riesgo de los títulos que posee, utilizando técnicas de diversificación de carteras que reduzcan el riesgo no sistemático o diversificable. Esto lo podemos comprobar en el gráfico que vemos a continuación.

Atendiendo al gráfico, la diversificación de nuestra cartera nos permitirá reducir el riesgo total. Sin embargo, según la Ley de rendimientos decrecientes, tener en posesión un gran número de títulos no necesariamente elimina el riesgo total. Esto lo podemos comprobar en el artículo que publicó Markowitz H. (1952), “Portfolio Selection” en The Journal of Finance, donde muestra que el beneficio marginal es cada vez menor. Esta cantidad de activos en cartera es decisión del inversor, que, en líneas generales, no suele superar los 30 títulos ni estar por debajo de los 10.

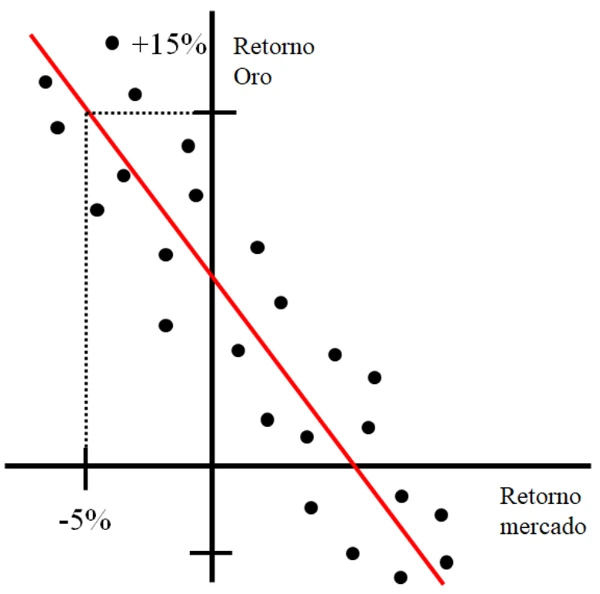

Otro de los aspectos que hay que destacar es la introducción de activos con correlaciones negativas o bajas, es decir, introducir títulos cuyos rendimientos se encuentren inversamente relacionados con el mercado, “cuando el precio de un activo sube, el precio de otro baja”. Esto se hace así para que nuestra cartera no dependa de las fluctuaciones de un único sector en el mercado. Pues si sólo poseemos activos correlacionados entre sí, cualquier efecto negativo que afecte a dicho sector arrastrará todos los títulos que se encuentren en nuestra cartera. Lo podemos ver en la siguiente gráfica donde un retroceso del mercado implica un aumento del retorno del activo financiero. Esto se hace para que en épocas de recesión se compensen las pérdidas de unos activos por otros.

La selección de distintos activos financieros es otra forma de reducir el riesgo no sistemático, y, por lo tanto, el riesgo total. Esto quiere decir que no sólo hay que enfocarse en un solo instrumento financiero, sino introducir distintos tipos. Por ejemplo, si sólo contamos con acciones en cartera (renta variable, mayor riesgo) podemos reducir el riesgo introduciendo instrumentos financieros más seguros como renta fija.

Y, por último, ampliar el horizonte temporal de la inversión, pues reduce el impacto de factores coyunturales que puedan afectar al rendimiento de nuestra cartera. Es así como el valor intrínseco de nuestros activos toma mayor relevancia que los efectos cortoplacistas del mercado.

En resumen, el modelo CAPM es una herramienta de gran utilidad en materia financiera ya que ayuda a los inversores a comprender la relación entre el riesgo y la rentabilidad de los activos financieros, así como a construir carteras eficientes y diversificadas a lo largo del tiempo.

Referencias:

- Markowitz, H. (1952) “Portfolio Selection”. The Journal of Finance, 7(1), 77-91.

- Sharpe, W. F. (1964). Capital asset prices: A theory of market equilibrium under conditions of risk. The Journal of Finance, 19(3), 425-442.

- Elton, E. J., Gruber, M. J., Brown, S. J., & Goetzmann, W. N. (2013). Modern portfolio theory and investment analysis. John Wiley & Sons.

Atribución: Imagen de vectorjuice en Freepik

[1] CAPM: Capital Asset Pricing Model.