Robin Hood en Wall Street: una historia diferente

En Bolsa no hay buenos ni malos. No hay un Robin Hood que obtiene beneficios de los ricos para compartirlo con los pobres. Todos los actores son movidos por un legítimo ánimo de lucro, tomado éste como elemento motor indispensable que impulsa las fuerzas económicas. Con esta introducción pretendo hacer alguna reflexión en voz alta sobre lo ocurrido las pasadas semanas en la Wall Street con distintos valores, entre los que destaca GameStop, movido por redes sociales cuya protagonista principal fue Reddit, a través de plataformas de contratación de ínfimos costes como, por ejemplo, la que toma el nombre del arquero de Sherwood.

En primer lugar, sería bueno comentar algunos elementos, sin cuyo conocimiento básico, no podremos tener una perspectiva clara a la hora de valorar los acontecimientos a los que nos queremos acercar.

Venta en corto: Formula por la que vendo un activo del que no soy propietario. ¿Cómo es esto posible? En dos fases, se resumiría así:

- Hoy voy al mercado y vendo 100 acciones que me han prestado de la compañía X.

- Mañana vuelvo a ir al mercado y compro 100 acciones de la compañía X para así poderlas devolver a mi prestamista, pagando además sus correspondientes intereses.

¿Y que gano yo haciendo este movimiento tan extraño? El negocio está en que la acción tenga una tendencia clara a la baja a lo largo del tiempo. La venta de hoy tiene un precio superior que la compra de mañana lo cual genera una plusvalía a mi favor que compensa de forma clara el mínimo coste del préstamo.

- Fondos Bajistas. Si juntamos una tendencia sostenida en el tiempo y la herramienta de “venta en corto” obtenemos como resultado una alta probabilidad de beneficio. Los fondos bajistas están especializados en detectar con suficiente antelación estos patrones basándose en el análisis del valor que ponen en el punto de mira. Si bien no son responsables de que la acción inicie la senda descendente, podemos decir que aceleran claramente la velocidad de hundimiento, y de ahí su mala fama.

- Fundamentales. Son los criterios tradicionales de valoración de una acción y en ellos se reflejan la potencialidad de la misma, teniendo en cuenta sus ratios de solvencia, beneficios actuales y capacidad de generar flujos de caja, expectativas de futuro en función del tipo de negocio, etc… Con ellos se pretende fijar un precio objetivo hacia el que el valor de la acción en cuestión debería de tender en condiciones normales, y si no cambian las expectativas.

- Redes Sociales. Este es el elemento nuevo dentro del terreno de juego. Hasta ahora los inversores minoristas solamente podían permitirse ser arrastrados por la corriente a favor o en contra, generada por grandes fondos. En nuestro caso a través de la red social Reddit se ha llamado a ejecutar compras a muchos pequeños inversores con la intención de salvar el valor de las garras de los fondos bajistas. El movimiento paulatinamente ha ido cogiendo fuerza presionando al alza el valor en una medida no desmesurada pero sí suficiente para que disparara la espoleta que inició la reacción en cadena.

- Broker Partiendo de que un “bróker”, también llamado “corredor”, es un intermediario autorizado por el mercado de valores correspondiente, que pone en contacto a compradores y vendedores, encargándose además de liquidar la transacciones ejecutadas a cambio de una comisión. El bróker gratuito es una plataforma que proporciona un acceso sencillo a los mercados con costes muy bajos o incluso nulos. Como se suele decir en el mundo digital “cuando cosas son gratis…el precio eres tú”. Las plataformas obtienen sus ingresos de la venta de datos e información estadística de las operaciones realizadas lo cual sirve para configurar patrones de comportamiento.

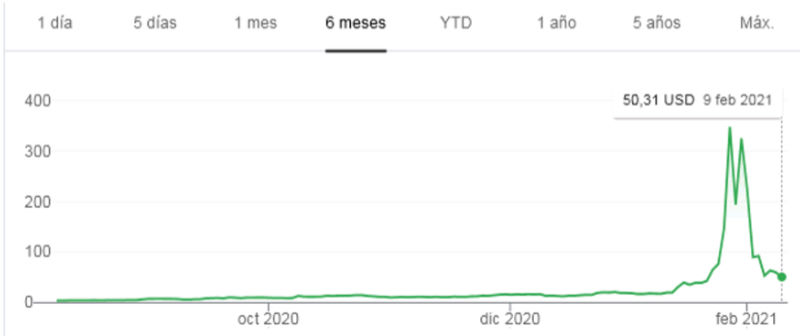

El hecho cierto es que el valor de Game Stop viene languideciendo a lo largo de los últimos años, motivado probablemente por una incorrecta reconversión desde las tiendas físicas de videojuegos hacia plataformas digitales en las que la descarga, previo pago, es el modelo de compra generalizada. Podemos decir que sus “fundamentales” hacía tiempo que dejaban de emitir señales de entusiasmo por la empresa. A lo largo de los primeros 9 meses de 2020, la acción tuvo una cotización media que osciló alrededor de 4 $. A finales de año empieza a calentarse, llegando a los 20 $. En este punto, es donde los foros de las redes sociales generan una fuerte tendencia de opinión animando a la compra del valor y con ello comienza a acelerarse el sentimiento de “sálvese quien pueda” entre los fondos bajistas, que en un proceso de autodefensa y con la intención, ya no de salvar algo de beneficio, sino de minimizar las seguras pérdidas, comienzan a comprar acciones para devolvérselas al prestamista al menor precio posible. Ello provoca que el proceso alcista tome más y más velocidad, hasta un punto que ya nadie puede controlar. El ascenso meteórico tiene comienzo en los primeros días de enero hasta hacer techo en los últimos días de mes en el entorno de 350 $. Desde ese momento, con un repunte intermedio, la acción fue cayendo a gran velocidad hasta el día de hoy donde el valor toca los 50$ en clara tendencia a la baja que probablemente sea aprovechada de nuevo por estrategias de ventas en corto. Es decir, el suceso en sí mismo provoca aquello que se en teoría se quería evitar.

No hay causas únicas en estos “movimientos sísmicos” pero sí parece contrastado que uno de los porqués que más han ayudado ha de buscarse en la paulatina generación de un estado de opinión a través de las redes sociales que con el argumento de castigar a fondos con mala prensa realizan una llamada, más o menos velada, a la compra de acciones para con ello provocar ese cambio de tendencia que haría tanto daño a las estrategias bajistas. Todos los procesos tienen un período medio de maduración y éste podemos decir que es relativamente corto, con entradas y salidas rápidas. Hubo individuos en foros, a quienes podemos considerar los promotores, que entran en el momento inicial se convierten en los grandes beneficiados del movimiento pues materializan importantes plusvalías. Por el contrario, y si bien los fondos bajistas han tenido ingentes pérdidas, también las han sufrido minoristas anónimos que entraron cuando el proceso estaba más avanzado, con precios relativamente altos, que ya no han podido resguardarse del hundimiento posterior. Es como si Robin Hood se hubiera hecho con un buen botín para el que ha necesitado el seguimiento y apoyo de innumerables “aldeanos” que han peleado por su causa pero con los que, a la postre, no va a compartir el cofre del tesoro. Probablemente, algunos de estos “aldeanos”, siguiendo los consejos del líder, han perdido todo lo invertido.

Cuanto mayor es la complicación de los instrumentos financieros y el apalancamiento que traen aparejado, en el momento en el castillo de naipes se viene abajo, mayor es la onda expansiva y más profundos los destrozos causados a la economía real de la gente de a pie. Lo paradójico del caso que nos ocupa es que en las situaciones de pánico de los mercados, los índices y valores siempre se han venido abajo y en este caso, muy al contrario, se ha provocado una escalada de precios. Como vemos la utilización de modelos de negocio inversos, tal y como puede ser la venta en corto, dan como resultado comportamientos fuera de lo que podemos considerar intuitivos.

Los pequeños inversores están hartos de ser la carne de cañón en el parqué de las Bolsas de todo el mundo y hay un cierto caldo de cultivo en torno a la idea de que el capitalismo debiera cambiar en su forma de ser y desarrollarse. Impulsado por las redes sociales, este suceso ha venido a ser punto de confluencia de voluntades de muchos individuos que por diferentes motivos se han subido al carro. Unos por rabia, otros por venganza, otros por imponer ética en los negocios y otros muchos, ni más ni menos, que por hacer caja aprovechando el impulso del resto. Todo ello puede volver a repetirse afectando en mayor o menor medida en el futuro a los mercados. Bien es cierto que la “velada” llamada a esta insurrección, en este momento, es objeto de investigación por parte de las autoridades americanas. Los movimientos coordinados no son legales por considerarse manipulación del mercado. Si puede demostrarse una iniciativa consciente de los individuos promotores, éstos podrían tener que enfrentarse al peso de la ley. Aun así, estamos ante una casuística que pone en jaque a estrategias como la comentada y que, por ello, en un futuro habrán de ser objeto de seguimiento cercano por parte de los vigilantes de las reglas de juego.

Por mucho que se trate de armar un estado de opinión contra la gran inversión, en este suceso, el enfoque simplista de que por fin gana un grupo de inversores “Robin Hood” y pierden los “malvados fondos bajista”, me temo que está alejado de la realidad. En el proceso de subida y bajada de las cotizaciones quedan por el camino no solo los fondos con estrategias arriesgadas, sino también individuos de carne y hueso que, siguiendo la corriente dominante de los foros, montan ya tarde en el tren que, en su caso, acaba descarrilando. Ellos son los grandes perdedores anónimos que no aparecen en ningún artículo por pudor y resentimiento.

Acabamos con la misma idea del comienzo. La Bolsa no es un buen sitio para hacer política. Con mucha facilidad podemos ser víctimas propiciatorias de las leyes naturales de esta selva. Como en cualquier mercado de abastos, ganado o materias primas, las fuerzas económicas y la expectativa de obtener un beneficio siempre está presente. Creer que éste puede ser un escenario en el que se cobren deudas morales a malhechores financieros es una bonita ficción. Siempre quedará un lucro para falsos abanderados de la redención así como un reguero de pérdidas como efectos colaterales para los pequeños actores que entran en el juego con buena fe y poco criterio, quienes, a la postre, se harán esta pregunta: ¿Era esto lo que se quería conseguir?