La economía y el barril de petróleo

La relación entre el precio del barril del petróleo y la economía, históricamente, siempre ha sido una relación de «amor-odio». El precio del petróleo, básicamente, se mueve en función de la oferta y demanda, dado que la oferta es limitada y pactada (en general) por los países miembros de la OPEP. Incluso, no tanto por la oferta y demanda, pues lo que realmente afecta a los precios del petróleo son las expectativas de demanda. Así, hay una clara relación teórica directa entre el precio del petróleo y las expectativas de crecimiento de la economía global. A mayor tasa de crecimiento esperado para la economía, mayor demanda de petróleo y, por tanto, mayor precio del petróleo.

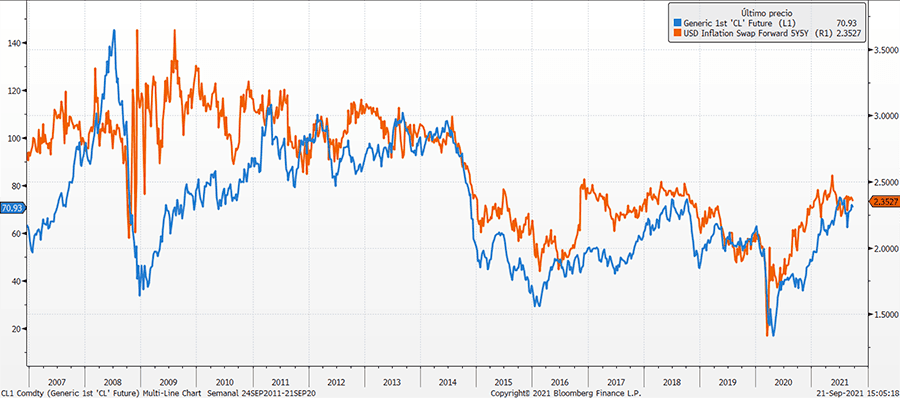

Hasta aquí, la parte positiva de la relación que implica un petróleo caro en fases de crecimiento económico. Pero la parte negativa para la economía es la repercusión en la cuenta de resultados de las compañías por la subida del petróleo. A la inmensa mayoría les afecta, en sus márgenes, la subida del crudo, salvo a las petroleras y a las encargadas de la distribución, o a las industriales, cuando, parte de su negocio, se dirija a la explotación, producción y transformación del petróleo. Normalmente, el aumento del coste de energía, al producirse en un entorno de crecimiento económico (relación directa comentada), permite a las compañías, trasladar el coste al precio final del producto, para mantener márgenes. Claramente, si la economía sigue creciendo, y lo sigue haciendo el precio del petróleo, esto tiene implicaciones en las expectativas de inflación. En el siguiente gráfico podemos ver que, efectivamente, hay una clarísima relación entre el precio del petróleo (línea azul, escala izquierda) y las expectativas de inflación a cinco años de Estados Unidos (línea naranja, escala derecha).

Si la subida del precio del petróleo suele venir provocada por una mejora de las expectativas de crecimiento mundial, está claro que las variaciones del precio del barril de crudo impactan en las expectativas de inflación. Para los mercados financieros, éste es el verdadero punto de interés, sobre todo en los últimos años en los que los bancos centrales mantienen políticas de tipos «cero o bajo cero», sobre todo, en los países desarrollados. Tras estos años de tipos de interés al 0% o incluso negativos, la mayoría de activos de renta fija ofrecen rentabilidades muy bajas, o incluso negativas, sobre todo, aquellos más seguros. Sabiendo que el objetivo principal de los bancos centrales es mantener tasas de inflación en torno al 2%, cuando las expectativas de inflación suben, aumenta el riesgo de que se produzca una subida de los tipos de interés. Si volvemos al gráfico, vemos que la última subida del precio del petróleo desde 35 a 75 $ entre 2016 y mediados de 2018, provocó que la Reserva Federal de Estados Unidos subiese los tipos de interés del 0% al 2,25% para enfriar la economía. Esto generó que el 2018 fuese el peor año para los fondos de renta fija en las últimas décadas, y la primera vez en la historia en que todas las clases de activos financieros acabaran con rentabilidades negativas.

Por tanto, la relación positiva entre la subida del precio del petróleo y el mayor crecimiento económico, puede convertirse en algo muy negativo, si lleva aparejado una fuerte subida de las expectativas de inflación. Justo este año estamos en una situación complicada en la que se están originando los mayores datos de inflación de las dos últimas décadas, pero los bancos centrales no quieren poner en peligro la recuperación económica y los mercados financieros, como ocurriera en 2018, subiendo los tipos de interés, o reduciendo los actuales programas de recompras de activos.

Si las expectativas de inflación y de crecimiento económico son tan altas que hacen que los bancos centrales actúen para enfriar la economía, entonces bajan las expectativas de demanda de crudo, lo que, directamente, afecta a una bajada del precio del petróleo, repitiéndose de nuevo el ciclo económico. Así pues, la relación más directa que encontramos entre los precios del petróleo y la economía es con las expectativas de inflación. Y dado que son estas expectativas de inflación el principal factor que vigilan los bancos centrales para aplicar políticas monetarias expansivas o restrictivas, sí que hay un gran impacto en las variaciones del precio del barril de crudo en el ciclo económico.

Autoría de la imagen: Vector de Diseño creado por freepik – www.freepik.es