Hedge Funds: Estrategias de inversión alternativas

En este artículo queremos realizar una introducción a la gestión alternativa. Para empezar, definiremos la inversión tradicional como aquella que invierte en activos tradicionales, esto es, acciones y bonos. Por lo tanto, podemos llamar inversiones alternativas a toda inversión en activos no tradicionales: materias primas, inmobiliario, infraestructuras, obras de arte, capital riesgo o fondos de cobertura (hedge funds en inglés). Aquí nos vamos a centrar en las principales estrategias de gestión alternativa llevadas a cabo por estos últimos.

Un fondo de cobertura es un vehículo de inversión colectiva que lleva a cabo una estrategia de gestión activa y puede invertir en cualquier tipo de instrumento, sin límite de concentración o apalancamiento, más allá de lo que se estipule en su política de inversión. El importe mínimo de inversión suele ser alto, por lo que suelen estar restringidos a personas o instituciones con un patrimonio elevado. La comisión de gestión de un fondo de cobertura es por lo general más alta que la de vehículos convencionales. Adicionalmente, tiene fijada una comisión de éxito, que se aplica sobre la rentabilidad generada en caso de ser positiva.

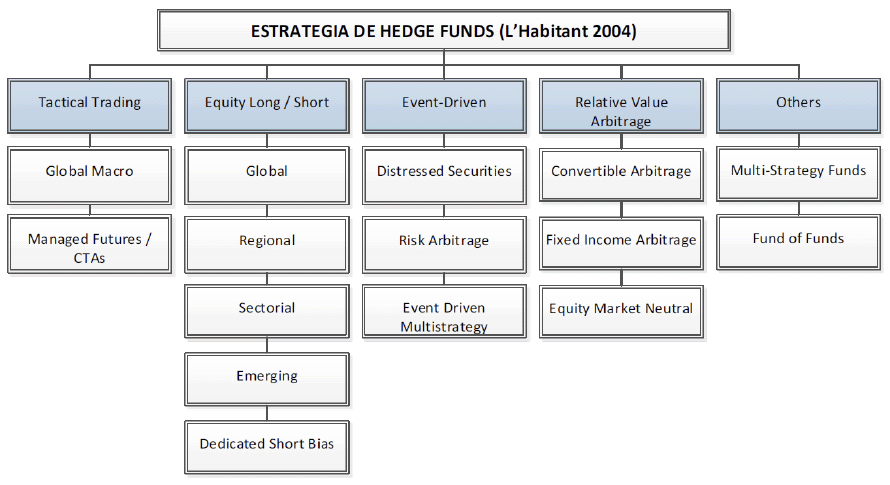

Existen diferentes clasificaciones de las estrategias más comunes. L’Habitant realizó la siguiente división:

La característica principal que tienen en común todas ellas es la búsqueda de rentabilidades absolutas, es decir, en cualquier entorno de mercado y de forma descorrelacionada con los activos tradicionales al horizonte temporal correspondiente.

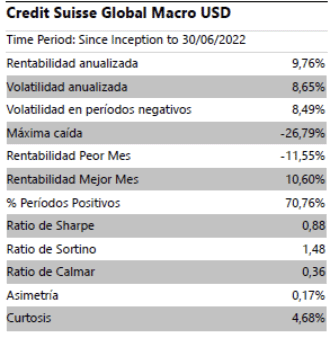

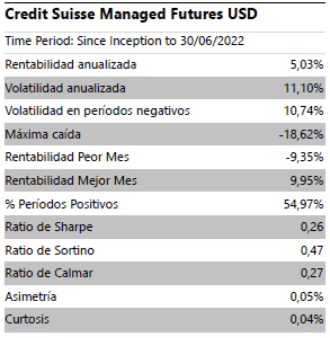

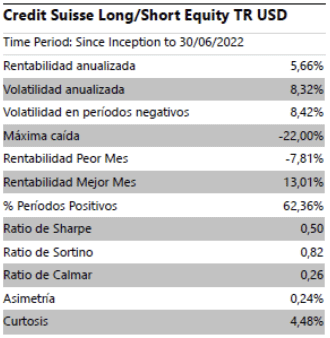

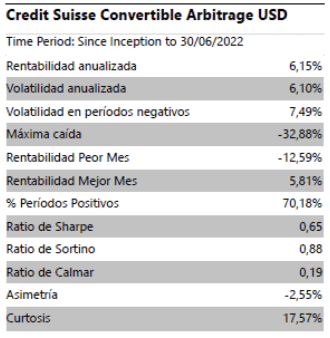

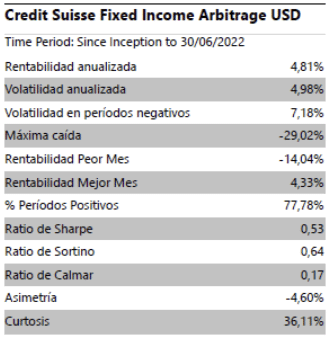

A continuación, describiremos brevemente las estrategias más conocidas y mostraremos una tabla con datos de rentabilidad y riesgo de los índices de Credit Suisse, los cuales están compuestos por Hedge Funds dedicados a cada estrategia.

Global Macro

Estrategia direccional que utiliza el análisis macroeconómico para invertir. Pueden utilizar cualquier tipo de activo (principalmente utilizan productos derivados), combinan posiciones largas y cortas y pueden gestionarse de forma discrecional (factor humano), sistemática (modelo algorítmico) o combinando ambas. Suelen tener una rotación de cartera alta y visión contraria al consenso de mercado.

Managed Futures / CTAs (Commodity Trading Advisers)

Estrategia que utiliza futuros financieros para operar, principalmente sobre divisas, materias primas, índices de renta variable y tipos de interés. Normalmente, la gestión es sistemática, pero también se da el caso de que la toma de decisiones la lleve a cabo un equipo gestor o que se combinen ambos enfoques.

Equity Long/Short

Estrategia de renta variable que combina posiciones largas con posiciones cortas (posiciones que se benefician de la caída de precio de un activo financiero concreto). Éstas pueden realizarse a través de la inversión directa en acciones o en productos derivados de renta variable (como futuros u opciones financieras). Asimismo, podrán ser sobre empresas concretas o sobre índices de renta variable. La exposición neta (exposición larga menos exposición corta) suele ser positiva, lo que quiere decir que la estrategia tiene cierta direccionalidad al mercado.

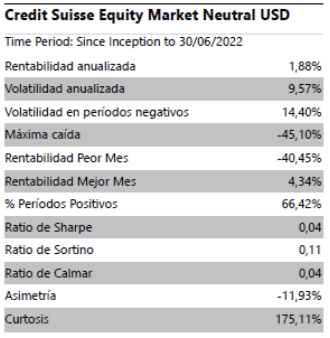

Equity Market Neutral

Estrategia de renta variable que combina posiciones largas y cortas, al igual que la estrategia Equity Long/Short, pero con la diferencia de que la exposición neta y la beta son cercanas a cero. De esta manera, se busca no tener direccionalidad al mercado (entendiendo mercado como el índice de referencia más relevante según el universo de inversión de la estrategia).

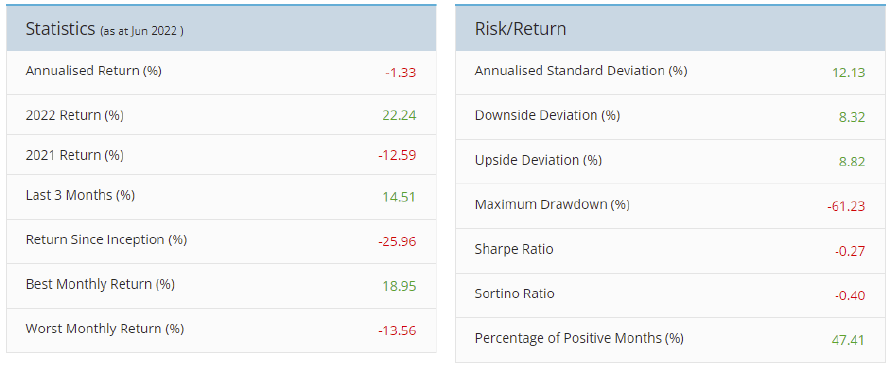

Dedicated Short Bias

Estrategia de renta variable que toma únicamente posiciones cortas, principalmente en acciones individuales. El objetivo es buscar empresas que se consideren sobrevaloradas y tomar posiciones cortas que se beneficien de la caída de precio de estas.

En este caso, los datos se han extraído del proveedor Eurekahedge:

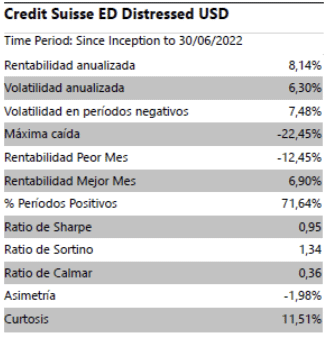

Distressed Securities

Estrategia que invierte principalmente en bonos de empresas que se encuentren en una situación financiera complicada, como dificultad o incapacidad de hacer frente al pago de deuda, intereses, sueldos… o que directamente el pasivo sea mayor que el activo en el balance. El objetivo es beneficiarse de las ineficiencias que se producen en la valoración de estas compañías, optando a un potencial de rentabilidad elevada en caso de recuperación como consecuencia de una reestructuración que permita a la empresa sobrevivir.

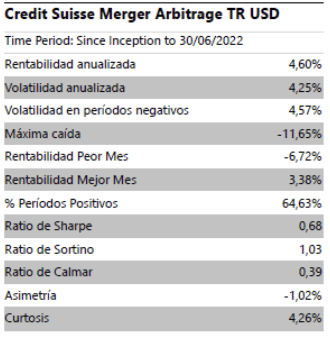

Merger Arbitrage

Estrategia que se centra en acciones de empresas sujetas a fusiones y adquisiciones corporativas. El objetivo es capturar el diferencial entre el precio al que cotiza la empresa que va a ser absorbida y el precio al que va a ser comprada, el cual refleja la incertidumbre de que la operación finalmente no se lleve a cabo. De esta manera, el margen de rentabilidad al que se opta es reducido y la caída si la operación no se realiza, elevada, por lo que la gestión del riesgo juega un papel fundamental.

Convertible Arbitrage

Estrategia que busca explotar oportunidades de arbitraje provocadas por ineficiencias en la valoración de bonos convertibles (bonos con una opción implícita que otorgan al inversor el derecho de conversión por acciones bajo unas condiciones predeterminadas) y su acción correspondiente.

Fixed Income Arbitrage

Estrategia que busca explotar oportunidades de arbitraje provocadas por ineficiencias en la valoración de productos de renta fija, tanto bonos como derivados, combinando posiciones largas y cortas.

La estrategia puede centrarse en arbitrajes sobre los tipos de interés de distintos plazos y/o distintas geografías, sobre los futuros y sus bonos subyacentes o sobre bonos de una misma empresa con distinta prelación crediticia (por ejemplo: un bono senior y un bono subordinado de una empresa X), entre otros.

Atribución: Imagen de pch.vector en Freepik

Bibliografía

- Lecturas MFIA. Introducción a las Estrategias de Hedge Funds. José Antonio Cerón.

- Investopedia. Hedge Fund. (https://www.investopedia.com/terms/h/hedgefund.asp)

- Eurkeahedge (https://www.eurekahedge.com/Indices)