El presente artículo pretende exponer el concepto de deuda pública, los tipos de activos que la componen y sus rendimientos, la forma de contratarla, qué proporción representa sobre el PIB, y su evolución, así como plantear un interrogante final.

Los agentes económicos que intervienen en una economía los podemos clasificar en familias, empresas y sector público.

Cuando las familias necesitan financiación, normalmente acuden a las entidades financieras para solicitar préstamos y así financiar sus inversiones y/o proyectos empresariales, o su consumo.

En el caso de las empresas, dependiendo de su tamaño y forma jurídica, éstas pueden financiarse por varias vías: acudiendo a las entidades financieras, emitiendo deuda privada (renta fija), ampliando capital (renta variable), etcétera.

Pero los Estados se financian fundamentalmente vía impuestos y emitiendo deuda pública.

Por lo tanto, la deuda pública es un préstamo que realizan los particulares y empresas al Estado, a cambio de que éste les devuelva ese capital prestado más una rentabilidad a una fecha determinada.

En este sentido, existen dos agentes económicos que intervienen, el emisor del título de deuda pública (el deudor) y el inversionista (el que presta el dinero, el acreedor, que espera recibirlo a su vencimiento, si efectivamente aguarda hasta ese momento, incrementado con una rentabilidad).

En función del tiempo que ese capital está prestado al Estado emisor podemos distinguir tres tipos de activos financieros:

- Las Letras del Tesoro, suelen tener un vencimiento comprendido entre 3 y 12 meses, y, por tanto, se pueden clasificar como instrumentos financieros a corto plazo.

- Los Bonos del Tesoro, suelen tener un vencimiento entre 3 y 5 años.

- Las Obligaciones del Estado, tienen un periodo de amortización que va desde los 10 hasta los 30 años.

El tipo de rendimiento varía en función del tipo de título emitido; así, en las Letras del Tesoro la rentabilidad se obtiene por la diferencia entre el precio de compra y el de vencimiento (lo que se conoce como rendimiento implícito). En los Bonos y las Obligaciones del Estado la rentabilidad se obtiene en forma de una serie de pagos periódicos (los llamados cupones), más la recuperación del capital invertido que se abona al vencimiento (lo que se conoce como rendimiento explícito).

También se puede clasificar la deuda pública en función de a qué Administración del Estado se le están facilitando los fondos (por ejemplo, las Comunidades Autónomas pueden emitir deuda pública al igual que los propios Estados).

La suscripción de deuda pública puede efectuarse a través de varios canales:

- En cualquier sucursal del Banco de España.

- A través de la web de Tesoro, www.tesoro.es (opción: servicio de compraventa de valores).

- En entidades financieras (bancos) y en sociedades y agencias de valores.

Por lo tanto, los títulos de deuda pública son una alternativa más entre todos los activos financieros, que se le ofrecen al inversionista, como parte del amplio elenco de productos financieros que existen en la actualidad.

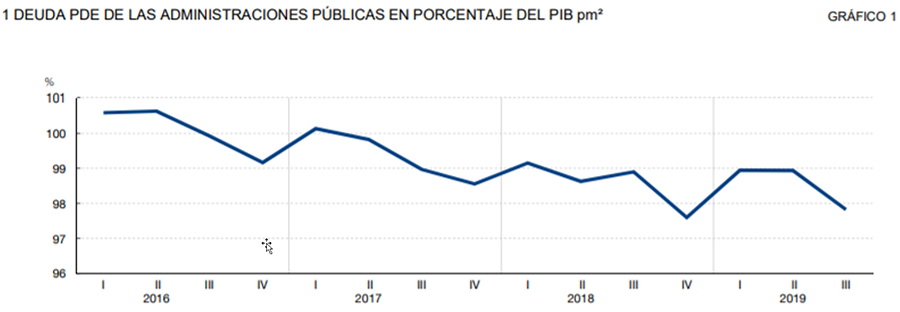

Pero no solo es importante conocer el importe de la deuda pública en el momento actual, que ascendió para el conjunto de las Administraciones a septiembre de 2019 a 1,2 billones de euros, sino su evolución y comparación respecto a periodos anteriores.

La deuda pública suele compararse con el PIB como medida del grado de endeudamiento que tiene un país, y en septiembre del 2019 (último dato publicado por el Banco de España) ascendió al 97,8% del PIB.

Como dato significativo, existen páginas web que calculan la deuda publica en tiempo real, siendo una de las más consultadas la siguiente: https://www.usdebtclock.org.

Para finalizar, planteamos al lector la siguiente cuestión ¿existe un exceso de deuda pública y privada a nivel mundial?

Fuentes consultadas:

Autoría de la imagen: freepik